NHNN không giao dịch trên thị trường mở, lãi suất liên ngân hàng và tín dụng tăng là những lý do khiến thanh khoản hệ thống ngân hàng không còn dồi dào như trước.

NHNN không giao dịch trên thị trường mở, lãi suất liên ngân hàng và tín dụng tăng là những lý do khiến thanh khoản hệ thống ngân hàng không còn dồi dào như trước.

Ghi nhận trong bản tin thị trường tiền tệ trái phiếu tuần 21-25/6, các chuyên gia tại Trung tâm phân tích đầu tư Công ty Chứng khoán SSI – SSI Research cho biết Ngân hàng Nhà nước tiếp tục không ghi nhận giao dịch mới trên thị trường mở tuần vừa qua.

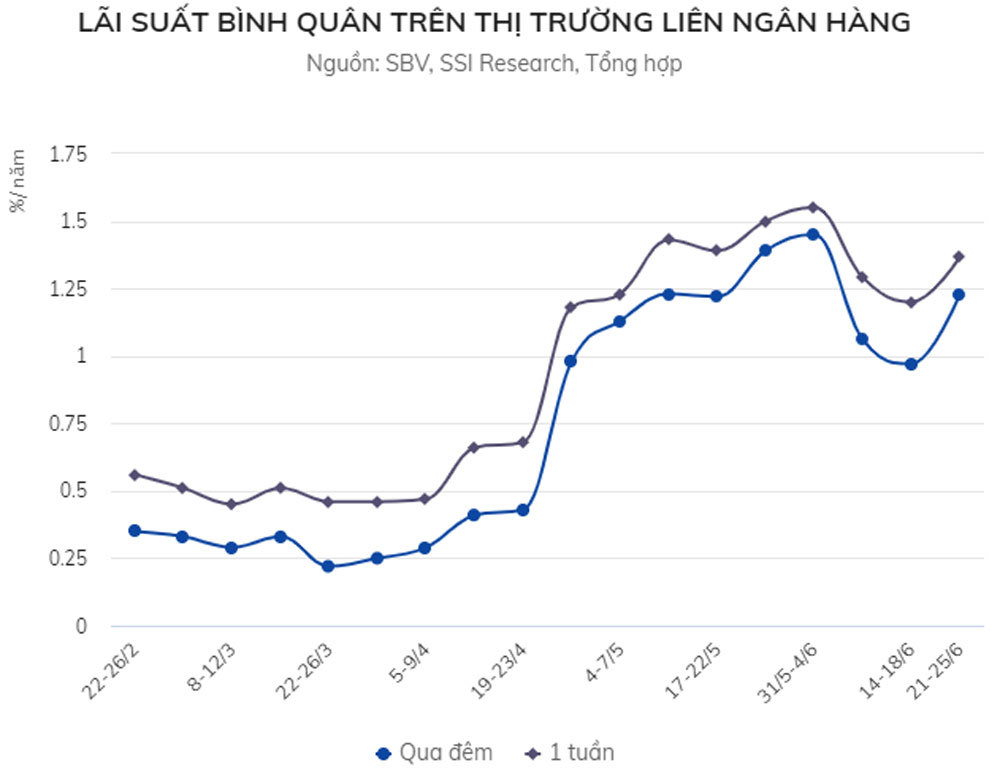

Trong khi đó, lãi suất liên ngân hàng đã ghi nhận mức tăng nhẹ, chốt tuần ở 1,227%/năm với kỳ hạn qua đêm và 1,366%/năm với kỳ hạn 1 tuần, cao hơn lần lượt 0,09 và 0,03 điểm % so với tuần liền trước.

Lãi suất nhích tăng trên thị trường liên ngân hàng đến từ việc các ngân hàng thương mại hạn chế cung nguồn tiền đồng khi thời điểm cuối quý đang đến gần. Theo các chuyên gia, điều này cũng có thể khiến lãi suất liên ngân hàng tiếp tục tăng lên trong các tuần tiếp theo.

Trong khi đó, số liệu của NHNN ghi nhận từ đầu năm đến ngày 15/6, tín dụng toàn nền kinh tế đã tăng 5,1%, tương đương với việc các tổ chức tín dụng đã bơm ra nền kinh tế khoảng 470.000 tỷ đồng, cao gấp 2,5 lần so với cùng kỳ năm trước.

Điều này cho thấy tăng trưởng tín dụng đang tăng nhanh, đặc biệt, nếu các ngân hàng thương mại được nới chỉ tiêu tín dụng tuần này, tăng trưởng nửa đầu năm có thể đạt mức 6%.

|

| Thanh khoản các ngân hàng đã không còn dồi dào như trước. Ảnh: Nam Khánh. |

Cũng theo SSI Research, trong tuần vừa qua, Vietcombank đã điều chỉnh tăng 0,2 điểm % đối với tiền gửi kỳ hạn dưới 12 tháng, lên mức tương đương 3 ngân hàng thương mại Nhà nước khác (VietinBank, BIDV, Agribank), sau khi duy trì mặt bằng thấp hơn từ đầu năm đến nay.

Trong phát biểu chỉ đạo mới đây, Phó thống đốc thường trực Đào Minh Tú khẳng định thanh khoản hệ thống ngân hàng vẫn ghi nhận dôi dư từ đầu năm, tuy nhiên, những chỉ báo kể trên cho thấy thanh khoản các ngân hàng không còn dồi dào như trước.

Xem xét kỹ hơn, sau giai đoạn “thừa tiền” hồi cuối năm 2020, hệ thống ngân hàng bắt đầu ghi nhận dấu hiệu cần thanh khoản hơn vào đầu năm 2021 và tăng cao đến nay.

Trong đó, lãi suất trên thị trường liên ngân hàng kỳ hạn qua đêm và một tuần (chiếm trên 90% doanh số giao dịch liên ngân hàng) đã tăng vọt từ 0,1-0,3%/năm hồi cuối năm 2020, lên 0,3-0,5%/năm trong tháng 2-4/2021.

Từ đầu tháng 5, mặt bằng lãi suất liên ngân hàng liên tục tăng lên trên 1%/năm và duy trì tỷ suất này đến nay.

Thậm chí, việc hệ thống vẫn duy trì được mức thanh khoản không quá căng như hiện nay là nhờ một số ngân hàng phải giảm tốc độ cho vay vì gần chạm trần tín dụng NHNN giao.

|

Hiện tại, NHNN đã hoàn thành việc giao chỉ tiêu tín dụng lần một đến các ngân hàng. Trong đó, nhóm Agribank, BIDV, VietinBank được cấp room khoảng 6,5-7,5%, trong khi Vietcombank được giao 10,5%.

Tại các ngân hàng thương mại cổ phần, hạn mức của VIB, ACB, Sacombank vào khoảng 8,5-9,5% và MBBank, VPBank, Techcombank là 10,5-12%.

Tuy nhiên, hiện đã có khoảng 10 ngân hàng xin NHNN nới room tăng trưởng tín dụng.

Ông Nguyễn Tuấn Anh, Vụ trưởng Vụ tín dụng các ngành kinh tế cho biết hạn mức tín dụng NHNN đã giao tới các ngân hàng không phải con số cứng mà sẽ được xem xét thay đổi theo tình hình hoạt động trong năm của ngân hàng cũng như nhu cầu của nền kinh tế.

Cơ quan quản lý sẽ căn cứ vào chất lượng tài sản, chất lượng tín dụng của từng ngân hàng để xếp hạng và cấp tín dụng linh hoạt theo từng thời điểm. Ông Tuấn Anh cũng khẳng định các ngân hàng dành phần tín dụng vào các lĩnh vực Chính phủ ưu tiên, lĩnh vực sản xuất sẽ được cơ quan quản lý xem xét cấp hạn mức cao hơn.

Trường hợp các ngân hàng được nới room tín dụng và đẩy mạnh cho vay từ nay đến cuối năm, trong khi lãi suất huy động thấp sẽ khiến chênh lệch huy động – cho vay nới rộng.

Khi đó, thanh khoản các ngân hàng có thể chưa căng thẳng ngay nhưng sẽ không còn dồi dào như trước.

(Theo Zing)

Nguồn: http://vietnamnet.vn/vn/kinh-doanh/tai-chinh/thanh-khoan-he-thong-ngan-hang-khong-con-doi-dao-751066.html

Kiểm toán vẫn lưu ý khả năng hoạt động liên tục của Vietnam Airlines

Thành viên độc lập hội đồng quản trị cần có năng lực gì?

Các doanh nghiệp Đức tại Việt Nam đề xuất hướng đi cho chuyển đổi số

Vinamilk giành 2 giải thưởng lớn tại Human Act Prize 2023